L’IA bancaire : entre innovation réelle et marketing exagéré

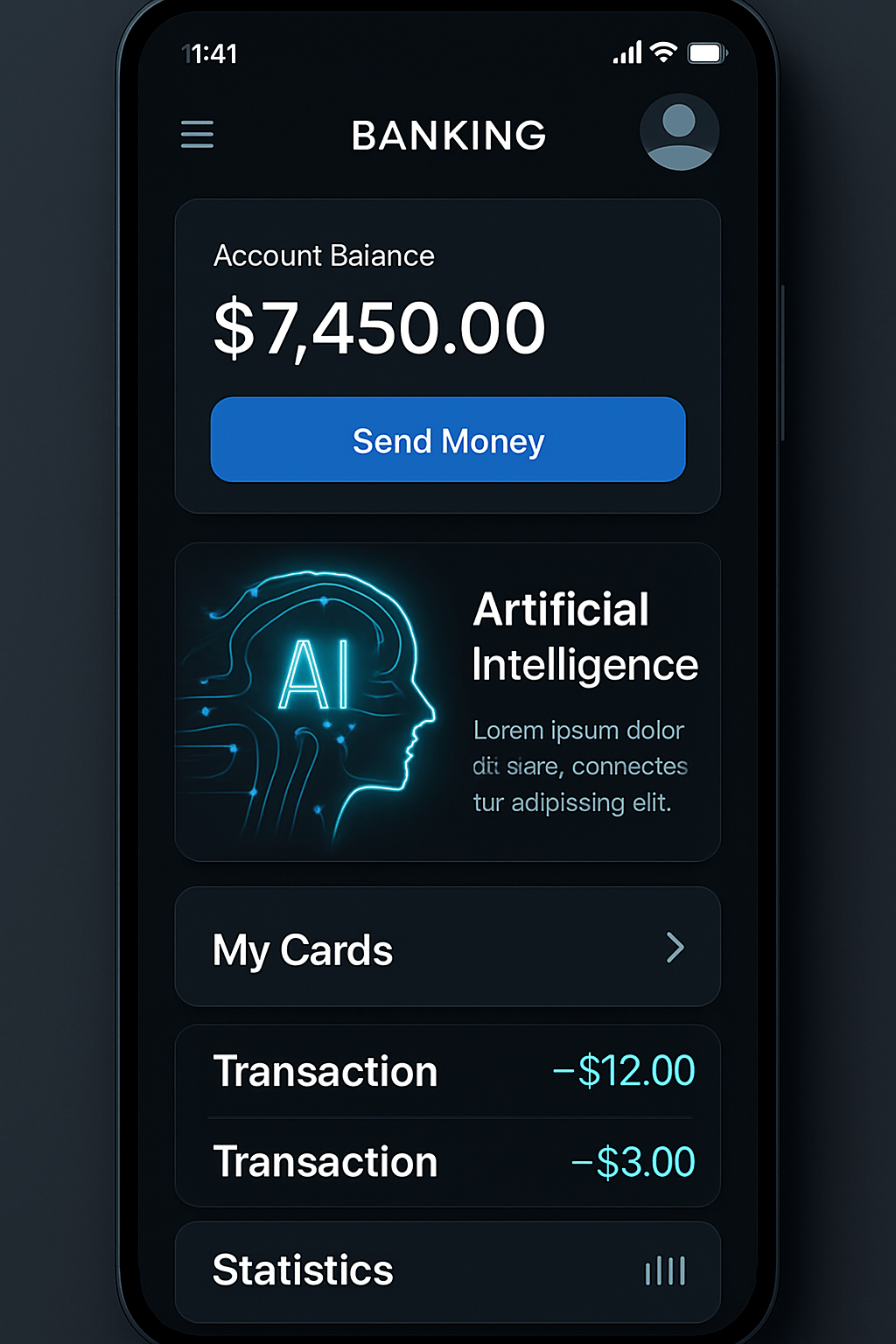

Vous avez probablement déjà ressenti cette frustration face à une réponse robotique incohérente, remettant en question l’utilité réelle des assistants IA dans vos applications bancaires. Ces outils promettent de simplifier votre gestion financière, mais leur valeur réelle mérite d’être analysée au-delà des discours marketing.

La réalité des assistants conversationnels bancaires

La plupart des chatbots bancaires actuels fonctionnent comme des FAQ interactives améliorées. Leur capacité se limite généralement à traiter des requêtes basiques et répétitives, créant souvent une expérience utilisateur frustrante dès que la complexité augmente.

Ces systèmes savent accomplir des tâches simples :

- Consulter le solde d’un compte

- Bloquer une carte bancaire

- Donner des informations sur les plafonds

- Répondre aux questions fréquentes

Comme le montrent les évolutions des navigateurs IA 2025, la technologie conversationnelle a fait des progrès, mais dans le domaine bancaire, les limitations restent significatives. Ces assistants représentent davantage un gain de temps qu’une révolution technologique.

| Type d’assistant | Capacités | Limitations |

|---|---|---|

| Chatbot basique | Réponses aux questions simples | Perte face aux requêtes complexes |

| Assistant proactif | Alertes et suggestions | Nécessite des données précises |

| IA agentique | Actions autonomes | Technologie expérimentale |

Les véritables avantages de l’IA bancaire

Au-delà des limitations apparentes, l’intelligence artificielle apporte des bénéfices concrets qui transforment progressivement l’expérience bancaire digitale.

Gains d’efficacité et automatisation

L’un des avantages les plus tangibles réside dans l’automatisation des tâches répétitives. Les utilisateurs accèdent instantanément à l’information sans subir les délais d’attente traditionnels, disponibles 24 heures sur 24 et 7 jours sur 7.

Cette évolution rejoint les tendances observées dans les outils collaboratifs modernes où l’automatisation devient un standard attendu par les utilisateurs. Dans le secteur bancaire, cet aspect transforme fondamentalement la relation client.

- Réduction du temps d’attente au téléphone

- Accès immédiat aux informations de compte

- Traitement automatique des demandes courantes

- Disponibilité permanente

Sécurité renforcée et détection proactive

La sécurité représente l’application la plus solide de l’IA dans le secteur bancaire. Les systèmes analysent continuellement les transactions pour identifier les comportements suspects, offrant une protection invisible mais essentielle.

Ces mécanismes de protection s’appuient sur des technologies similaires à celles utilisées dans l’apprentissage approfondi pour la recherche scientifique, adaptées aux spécificités du secteur financier.

| Fonction de sécurité | Bénéfice client | Technologie utilisée |

|---|---|---|

| Détection de fraude | Protection des comptes | Analyse comportementale |

| Alertes transactionnelles | Contrôle en temps réel | Machine learning |

| Authentification biométrique | Sécurité renforcée | Reconnaissance faciale |

Les défis à surmonter pour une adoption massive

Malgré les progrès technologiques, plusieurs obstacles freinent l’adoption complète des assistants IA dans le paysage bancaire actuel.

La question cruciale de la confiance

La méfiance des clients constitue le principal frein au développement des assistants IA bancaires. L’argent touchant à l’intimité financière des individus, la délégation de décisions importantes à des algorithmes rencontre une résistance naturelle.

Cette problématique de confiance technologique s’observe également dans d’autres secteurs, comme le montrent les discussions autour des auditions antitrust des grands PDG de la technologie, où la transparence algorithmique devient un enjeu central.

- Résistance psychologique à la délégation financière

- Manque de transparence des algorithmes

- Préférence pour l’interaction humaine sur les sujets complexes

- Inquiétudes réglementaires et éthiques

Rentabilité et retour sur investissement

Le développement d’assistants IA performants représente un investissement considérable pour les établissements bancaires. Les coûts d’infrastructure, de développement et de maintenance pèsent lourdement sur les budgets innovation.

| Poste de dépense | Impact financier | Retour mesurable |

|---|---|---|

| Infrastructure cloud | Élevé | À moyen terme |

| Développement algorithmique | Très élevé | Long terme |

| Formation du personnel | Modéré | Court terme |

Comme pour les montres connectées de Fossil, l’équilibre entre innovation technologique et rentabilité commerciale reste un défi permanent pour les acteurs du secteur.

Perspectives d’évolution et avenir de l’IA bancaire

L’avenir des assistants IA dans les applications bancaires dépendra de leur capacité à combiner innovation technologique et réelle utilité pour l’utilisateur final.

Vers une personnalisation authentique

La prochaine génération d’assistants bancaires devra dépasser le simple traitement transactionnel pour offrir une véritable personnalisation. L’analyse comportementale fine permettra d’anticiper les besoins financiers des utilisateurs avec une précision inédite.

Cette évolution rejoint les attentes croissantes des consommateurs, similaires à celles observées pour les prochaines sorties Google, où l’intelligence contextuelle devient un critère de différenciation majeur.

- Recommandations hyper-personnalisées

- Anticipation des besoins financiers

- Interface conversationnelle naturelle

- Intégration écosystème digital

Équilibre entre automatisation et éducation financière

Le véritable défi consiste à développer des assistants qui automatisent sans infantiliser, qui conseillent sans imposer, et qui informent sans complexifier. L’objectif ultime étant d’élever la littératie financière des utilisateurs tout en simplifiant leur quotidien.

| Objectif pédagogique | Mécanisme IA | Bénéfice utilisateur |

|---|---|---|

| Compréhension budget | Visualisation données | Meilleure gestion |

| Optimisation épargne | Simulations personnalisées | Décisions éclairées |

| Prévention risques | Alertes éducatives | Protection renforcée |

Cette approche reflète une tendance plus large où, comme pour les accessoires connectés, l’intelligence se doit d’être à la fois performante et discrète, au service de l’utilisateur plutôt qu’en remplacement de son jugement.